退職給付会計について

退職給付会計の種類

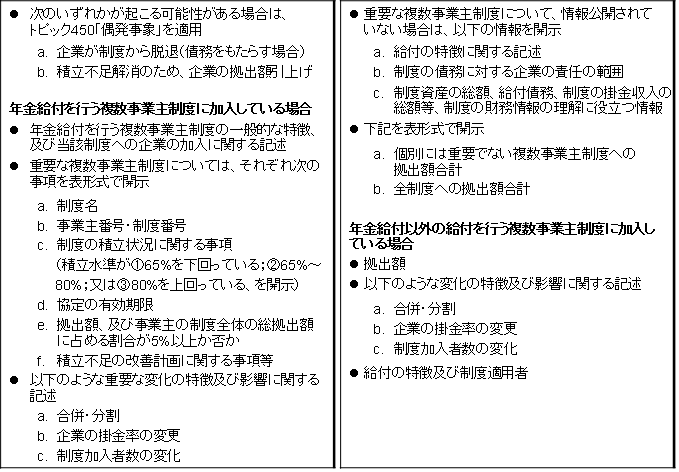

1.退職給付制度の分類と会計処理の方法

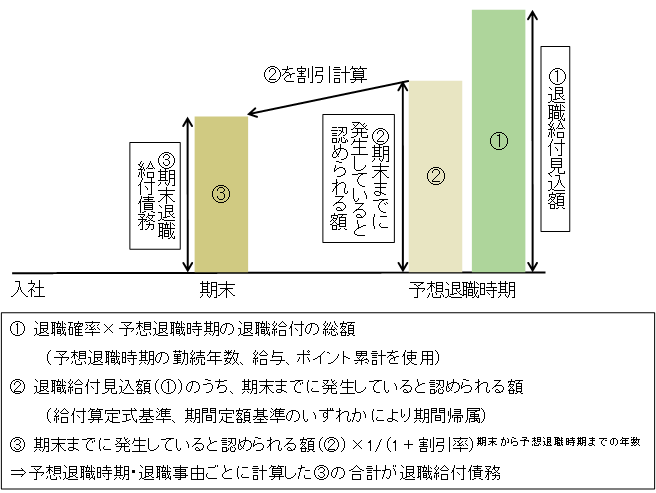

退職給付債務と勤務費用

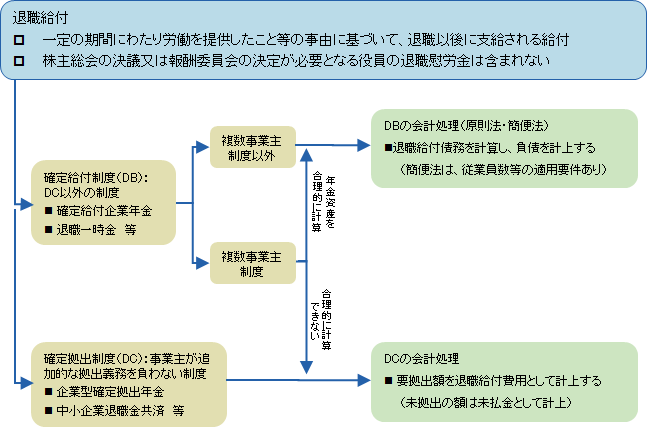

1.退職給付債務

2.勤務費用

■1期間の労働の対価として発生したと認められる退職給付

■退職給付見込額のうち当期に発生したと認められる額を割引いて計算

3.退職給付見込額の期間帰属

■退職給付見込額の期間帰属

⇔ 退職給付見込額のうち期末までに発生したと認められる額の計算

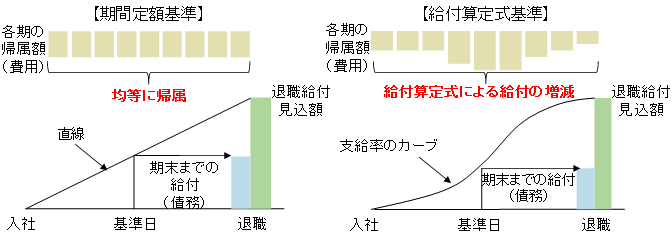

退職給付見込額のうち期末までに発生したと認められる額は、次のいずれかの方法を選択適用して計算(いったん採用した方法は、原則として、継続適用)

- 期間定額基準 ・・・ 「退職給付見込額 ÷ 全勤務期間」を各勤務期間に帰属させる方法

- 給付算定式基準・・・ 退職給付制度の給付算定式に従って各勤務期間に帰属させる方法

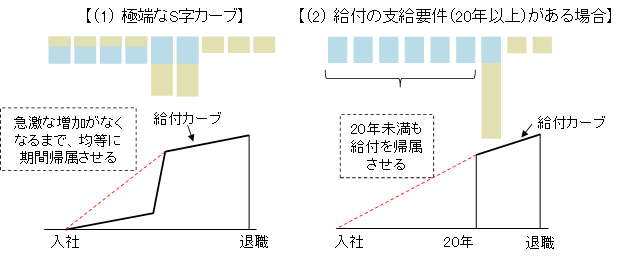

●給付算定式基準におけるバックローディングの調整

(1)勤務期間の後期における給付算定式に従った給付が、初期よりも著しく高い水準となるとき(給付算定式に従う給付が著しく後加重である場合)※ には、当該期間の給付が均等に生じるとみなして補正した給付算定式に従わなければならない

(※ 具体的な考え方は会計基準等に示されておらず、給付が著しく後加重であるかの判断は、個々の事情を踏まえて検討を行う必要がある)

(2)給付算定式に基づく退職給付の支払が将来の一定期間までの勤務を条件としているときであっても、当期までの勤務に対応する債務を認識するために、当該給付を各期に期間帰属させる

●給付算定式基準における、給付算定式の種類ごとの期間帰属の例(著しい後加重でない場合)

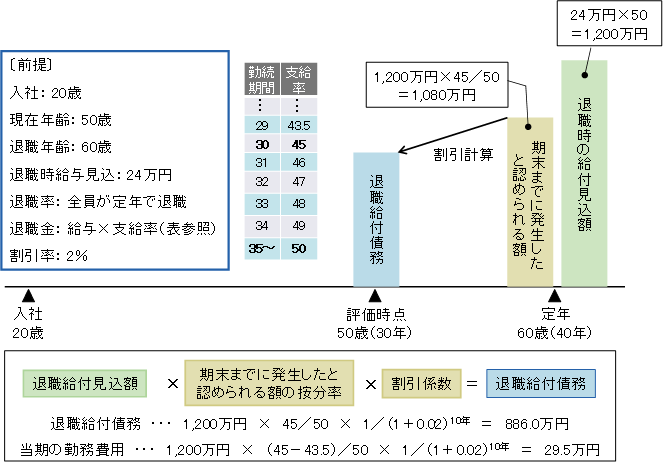

①「退職時(加入時の平均)給与×支給率」を給付算定式とする場合:支給率の増加を帰属させる

各期の発生額=退職給付見込額×(各期の支給率の増加÷全勤務期間に対応した支給率)

=退職時(加入期間の平均)給与×各期の支給率の増加×退職確率

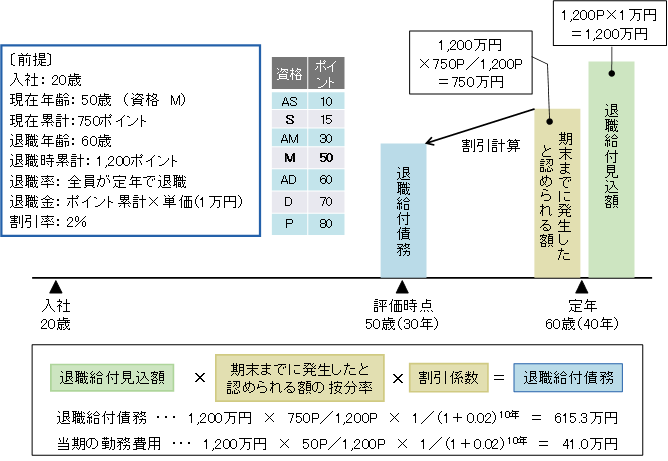

② 「ポイント累計×単価」を給付算定式とする場合(ポイント制):

ポイントの増加を帰属させる(将来の累計を織り込まない)

各期の発生額=退職給付見込額×(各期の一年あたりポイント÷全勤務期間のポイント累計)

=各期の一年あたりのポイント×単価×退職確率

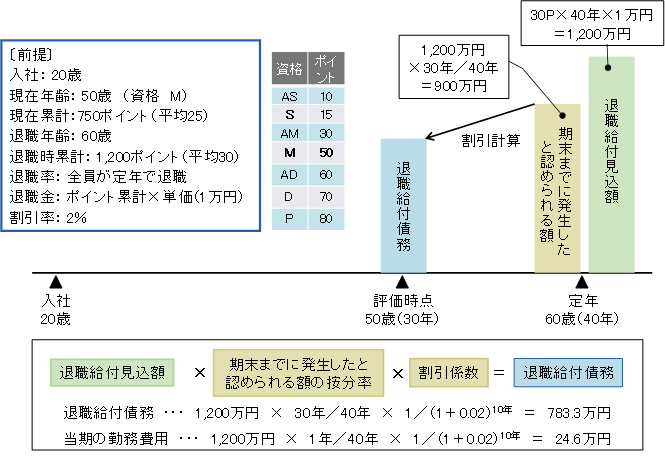

②'ポイント制を平均給与比例制「平均ポイント×勤務期間×単価」とみなす場合:

支給率(勤務期間)の増加を帰属させる

各期の発生額=退職給付見込額×(各期の支給率の増加「1」÷全勤務期間)

=退職時の平均ポイント×単価×退職確率

③ 「毎期の掛金の元利合計」を給付算定式とする場合(キャッシュバランスプラン):

毎期の掛金の元利合計を帰属させる

各期の発生額=退職給付見込額×(各期の掛金の退職時の元利合計÷退職時の仮想個人勘定残高)

=各期の掛金の退職時の元利合計×退職確率

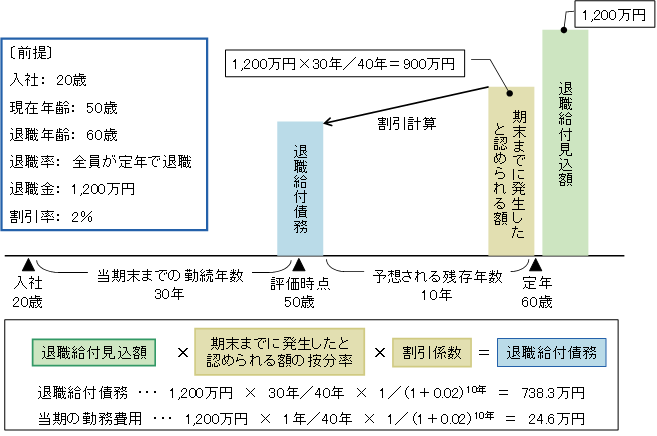

4.計算例(期間定額基準)

(注)中途退職・死亡退職を見込む場合は、現在年齢から定年までの各年齢・退職事由について上記計算を行い総合計する(他の例でも同様)

5.計算例(給付算定式基準~支給率の増加を帰属させる方法~)

6.計算例(給付算定式基準~一年分のポイントを帰属させる方法~)

7.計算例(給付算定式基準~ポイント制を平均ポイント比例とみなす方法~)

年金資産

1.年金資産の範囲

■年金資産とは、特定の退職給付制度のために、その制度について企業と従業員との契約(退職金規程等)等に基づき積み立てられた、次の全てを満たす特定の資産

(いわゆる確定給付型の企業年金制度の年金資産および退職給付信託):

① 退職給付以外に使用できないこと

② 事業主及び事業主の債権者から法的に分離されていること

③ 積立超過分を除き、事業主への返還、事業主からの解約・目的外の払出し等が禁止されていること

④ 資産を事業主の資産と交換できないこと

■年金資産として適格な資産とは、退職給付の支払に充当できる資産:

① 業務経理に係る資産は含まれない

② 未収掛金は、事業主が未払掛金を計上した場合、その金額を限度として含める

③ 剰余金は、事業主に返還されるまでは含める

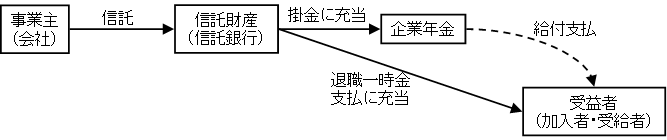

2.退職給付信託

退職給付目的の信託(退職給付信託)は、下記のすべての要件を満たしているときは、年金資産に該当:

① 当該信託が退職給付に充てられるものであることが退職金規程等により確認できること

② 当該信託は信託財産を退職給付に充てることに限定した他益信託であること

③ 当該信託は事業主から法的に分離されており、信託財産の事業主への返還及び事業主による受益者に対する詐害的な行為が禁止されていること

④ 信託財産の管理・運用・処分については、受託者が信託契約に基づいて行うこと

3.年金資産の評価

年金資産の額は、期末における時価(公正な評価額)により計算

確定給付企業年金における数理的評価額は、会計基準における時価には該当しない

4.期待運用収益

期待運用収益は、期首の年金資産の額に長期期待運用収益率を乗じて計算

期中に年金資産の重要な変動があった場合には、これを反映させる

計算基礎

■数理計算に用いる計算基礎:

① 退職給付債務の計算に用いる割引率

② 期待運用収益の算定に用いる長期期待運用収益率

③ 退職給付見込額の見積りに用いる退職率、死亡率、予想昇給率

■その他、一時金選択率、キャッシュバランスプランにおける予想再評価率、ポイント制におけるポイント単価の予想等

複数の制度を採用している場合の計算基礎は、同一でなければならない。ただし、退職給付制度ごとに異なる計算基礎を採用することに合理的な理由がある場合を除く(単一の加重平均割引率を制度ごとに算出する場合、年金資産のポートフォリオ又は運用方針が異なる場合の長期期待運用収益率、制度ごとに基準給与が異なる場合等)。

1.割引率

■退職給付見込額のうち期末までに発生したと認められる額を割引くための利率

■安全性の高い債券の利回りを基礎として決定

期末における国債、政府機関債及び優良社債(複数の格付機関による直近の格付けがAA格相当以上を得ている社債等)の利回りを基礎とし、退職給付支払ごとの支払見込期間を反映するものでなければいけない。

割引率の基礎とする安全性の高い債券の支払見込期間における利回りが期末においてマイナスとなる場合、利回りの下限としてゼロを利用する方法とマイナスの利回りをそのまま利用する方法のいずれかの方法による。

【割引率の例】

ア.退職給付の支払見込期間及び支払見込期間ごとの金額を反映した単一の加重平均割引率

イ.退職給付の支払見込期間ごとに設定された複数の割引率

-

前期末に用いた割引率により算定した場合の退職給付債務と比較して、期末の割引率により計算した退職給付債務が10%以上変動すると推定されるときには、期末の割引率で再計算しなければならない(割引率の重要性)。

【設定方法の具体例】(日本アクチュアリー会、日本年金数理人会「退職給付会計に関する数理実務ガイダンス」より)

① イールドカーブ直接アプローチ

給付支払の時期ごとに複数の割引率を設定する方法

② イールドカーブ等価アプローチ

(1)による退職給付債務と退職給付債務が変わらない単一の割引率を単一の加重平均割引率とする方法

③ デュレーションアプローチ

退職給付のデュレーション※に対応する残存期間の金利を単一の加重平均割引率とする方法

(※割引率変動による退職給付債務の変動割合。次の加重平均期間に利息を考慮したもの)

④ 加重平均期間アプローチ

給付額で加重平均した給付支払までの期間に対応する残存期間の金利を単一の加重平均割引率とする方法

2.長期期待運用収益率

■年金資産に合理的に期待される収益率

- 年金資産が退職給付の支払に充てられるまでの時期、保有している年金資産のポートフォリオ、過去の運用実績、運用方針及び市場の動向等を考慮して設定

- 当期損益に重要な影響があると認められる場合のほかは、見直さないことができる

3.退職率

■在籍する従業員が自己都合や定年等により生存退職する確率

■在籍する従業員が今後どのような割合で退職していくかを推計する際に使用

- 一般的には会社の過去複数年の実績に基づいて年齢ごとに設定

- リストラクチャリングに伴う大量解雇、退職加算金を上乗せした退職の勧誘による大量退職等に基づく異常値を除いた過去の実績に基づき、合理的に算定

- 個別企業ごとに算定することを原則とするが、関連会社が共同で設立する企業年金制度等において勤務環境が類似する企業集団に属する場合には、当該集団の退職率を用いることができる

- それぞれの企業固有の実績等に基づいて退職給付債務等に重要な影響があると認められる場合は、退職率を再検討し、それ以外の事業年度においては、見直さないことができる

4.死亡率

■従業員の在職中及び退職後における死亡発生率

- 事業主の所在国における全人口の生命統計表等を基に合理的に算定

- 国民生命表の死亡率を基にすることが一般的

(注)IFRS(IAS19)では、将来の死亡率の変化の見込みを織り込むことが記載されている

5.予想昇給率

■退職金算定基礎給与、ポイント制退職金におけるポイントなど、退職給付見込額の見積りにおいて

合理的に見込まれるもの

- 個別企業における給与規程、平均給与の実態分布及び過去の昇給実績等に基づき、合理的に推定して算定

- 個別企業ごとに算定することを原則とするが、、関連会社が共同で設立する企業年金制度等において給与規程及び平均給与の実態が類似する企業集団に属する場合には、当該集団の予想昇給率を用いることができる

- それぞれの企業固有の実績等に基づいて退職給付債務等に重要な影響があると認められる場合は、予想昇給率を再検討し、それ以外の事業年度においては、見直さないことができる

未認識債務

1.数理計算上の差異

■年金資産の期待運用収益と実際の運用成果との差異、退職給付債務の数理計算に用いた見積数値と

実績との差異及び見積数値の変更等により発生した差異

■当期純利益を構成する項目として費用処理されていないものを「未認識数理計算上の差異」という

- 費用処理方法

発生額を一定年数で按分して処理する定額法、又は未認識残高の一定割合を処理する定率法

いったん採用した費用処理方法は、正当な理由がない限り継続的に適用 - 費用処理年数

発生した年度における平均残存勤務期間以内の一定の年数で費用処理

一度採用した費用処理年数は、合理的な理由がない限り、各期間を通じて継続的に適用 - 償却開始時期

発生した年度又は翌期から開始

発生した年度又は翌期の一括処理も可能

2.過去勤務費用

■退職給付水準の改訂等に起因して発生した退職給付債務の増加又は減少部分

(初めて制度を導入した場合で、給付計算対象が従業員の過年度の勤務期間にも及ぶときを含む)

■当期純利益を構成する項目として費用処理されていないものを「未認識過去勤務費用」という

- 費用処理方法

発生額を一定年数で按分して処理する定額法、又は未認識残高の一定割合を処理する定率法

退職金規程等の改訂による過去勤務費用は、発生年度別に定額法による処理が望ましい

いったん採用した費用処理方法は、正当な理由がない限り継続的に適用 - 費用処理年数

各期の発生額について、平均残存勤務期間以内の一定の年数で、毎期費用処理 - 償却開始時期

制度の改訂日(労使合意の結果、規程や規約の変更が決定され周知された日)から開始(改訂日が年度の途中の場合は改訂日前後の期間で費用を按分)

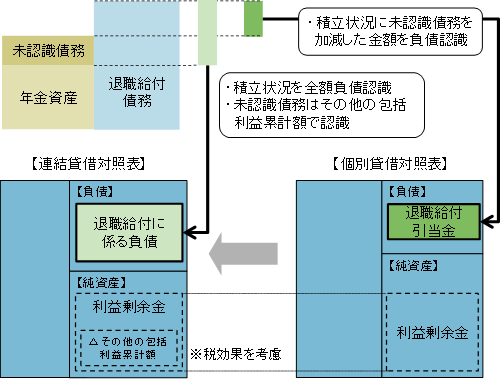

貸借対照表

1.退職給付に係る負債/退職給付引当金

■退職給付に係る負債=退職給付債務-年金資産

マイナスの場合は「退職給付に係る資産」として資産計上

※当面の間、個別財務諸表では「退職給付に係る負債(資産)」にかえて、以下の金額を計上する

■退職給付引当金=退職給付債務±未認識債務※-年金資産

マイナスの場合は「前払年金費用」として資産計上

※未認識数理計算上の差異・未認識過去勤務費用

退職給付債務の増加(減少)や年金資産の減少(増加)で発生したものはマイナス(プラス)する

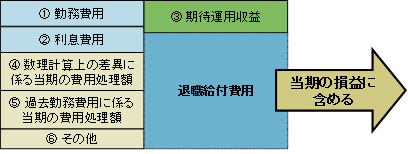

損益計算書及び包括利益計算書

1.退職給付費用

■以下の項目は、退職給付費用として、当期純利益を構成する項目に含めて計上:

① 勤務費用

② 利息費用

③ 期待運用収益

④ 数理計算上の差異に係る当期の費用処理額

⑤ 過去勤務費用に係る当期の費用処理額

⑥ その他(会計基準変更時差異の費用処理額、臨時に支払った割増退職金等)

(注)退職給付債務同様それぞれ制度別に算出して合算

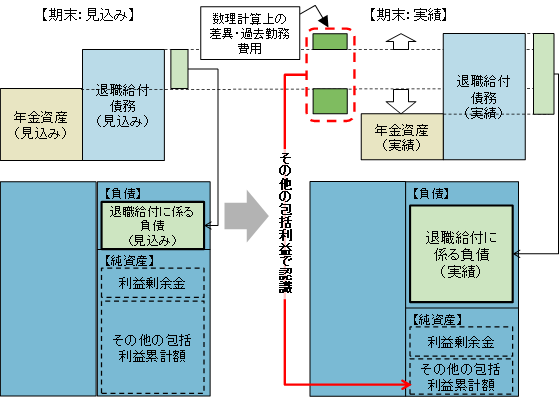

2.その他の包括利益(連結財務諸表)

① 当期に発生した数理計算上の差異及び過去勤務費用のうち、当期に費用処理されない部分:

その他の包括利益で認識した上で、その他の包括利益累計額に計上

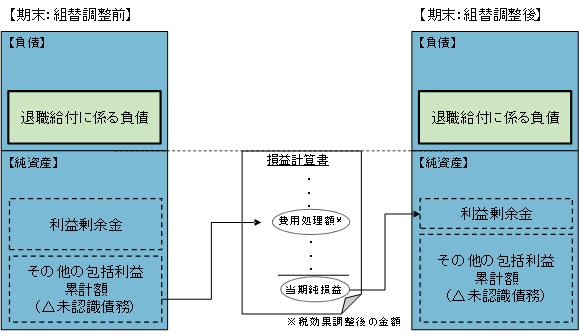

② その他の包括利益累計額に計上されている未認識債務のうち、当期に費用処理された部分:

その他の包括利益の調整(組替調整)を行う

※(1)及び(2)のその他の包括利益及びその他の包括利益累計額の処理にあたっては、税効果を調整する

【図1】当期発生未認識債務の処理(B/S即時認識)

【図2】未認識債務の組替調整

その他の包括利益累計額に含まれる未認識債務を費用処理すると、費用処理額(税効果調整後)が、当期の損益に含められ、利益剰余金に影響する。

⇒費用処理額(税効果調整後)が、その他の包括利益累計額から利益剰余金に組み替えられる。

簡便法の会計処理

1.適用範囲

■原則、従業員数300人未満の企業が適用可

■従業員数300人以上の企業であっても、年齢や勤務期間に偏りがあるなどにより、原則法による計算結果に一定の高い水準の信頼性が得られないと判断される場合は、適用可

(注1)従業員数とは、退職給付債務の計算対象となる従業員数であり、制度ごとに判断

(注2)従業員数は毎期変動するので、一定期間の従業員規模の予測を踏まえて適用を決定

2.退職給付債務

■次の方法のうち、各事業主の実態から合理的と判断される方法を選択して計算

(いったん選択した方法は、原則として継続適用)

- 退職一時金制度

① 期末の自己都合要支給額 × 比較指数※1

② 期末の自己都合要支給額 × 平均残存勤務期間に対応する割引率及び昇給率の各係数(☆)

③ 期末の自己都合要支給額(☆)

- 企業年金制度

① 直近の年金財政計算における数理債務 × 比較指数※2

② 在籍する従業員 ⇒ 上記の額(☆)のいずれかの額

年金受給者・待期者 ⇒ 直近の年金財政計算上の数理債務

③ 直近の年金財政計算上の数理債務

■退職一時金制度の一部を企業年金制度に移行している場合は、次のいずれかの方法で計算

(1) 一時金の未移行部分と企業年金制度部分をそれぞれ上記の方法で計算

(2) 在籍する従業員は全体として自己都合要支給額を基に計算し、年金受給者・待期者は年金財政計算上の数理債務

※1 会計基準適用初年度の期首における原則法による退職給付債務 ÷ 自己都合要支給額(計算基礎等に重要な変動がある場合は再計算)

※2 会計基準適用初年度の期首における原則法による退職給付債務 ÷ 年金財政計算上の数理債務(計算基礎等に重要な変動がある場合は再計算)

3.退職給付に係る負債

■非積立型の制度の場合 ・・・ 退職給付債務

■積立型の制度の場合 ・・・ 退職給付債務-年金資産

(注) 年金資産は期末の時価の代わりに、直近の財政決算での時価を基礎に合理的に算定した額を

用いることも可

例 : 年金資産 = 直近の時価 + 掛金拠出額 - 給付支払額 + 見積運用収益

4.退職給付費用

■非積立型の制度の場合 ・・・ 次の差額((2)-(1))

(1) 退職給付に係る負債(期首)- 当期給付支払額

(2) 退職給付に係る負債(期末)

■積立型の制度の場合 ・・・ 次の差額((2)-(1))

(1) 退職給付に係る負債(期首)- 当期掛金拠出額

(2) 退職給付に係る負債(期末)

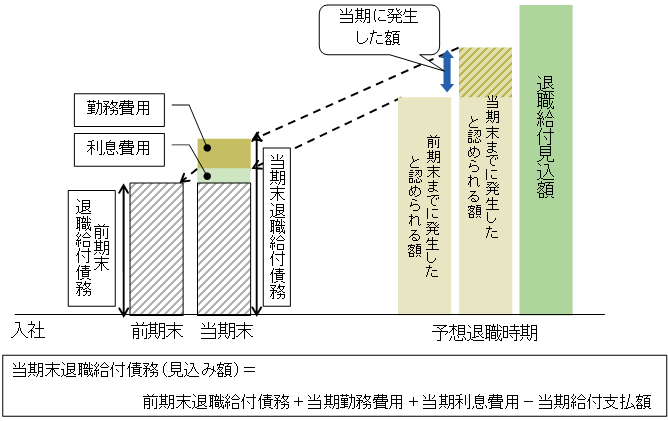

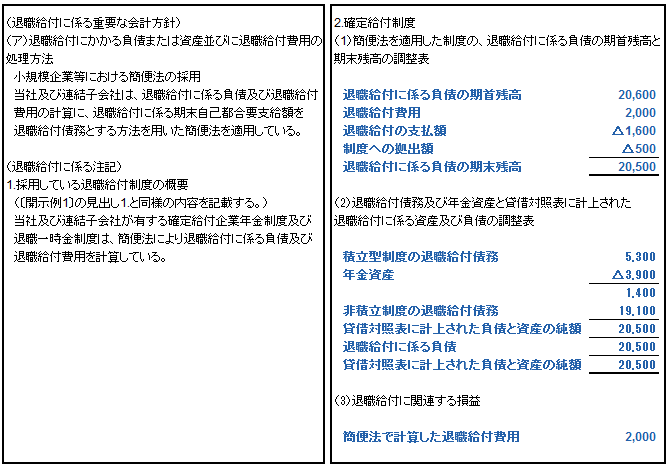

複数事業主制度の会計処理

■複数の事業主が共同で設立された確定給付企業年金制度などが該当

- 合理的な基準により自社の負担に属する年金資産等の計算ができる場合 ⇒ 確定給付制度の会計処理及び開示

合理的な基準としては、次に例示する額の比率による按分が可

① 退職給付債務

② 年金財政計算における数理債務の額から、年金財政計算における未償却過去勤務債務を控除した額

③ 年金財政計算における数理債務の額

④ 掛金累計額

⑤ 年金財政計算における資産分割の額

- 自社の拠出に対応する年金資産の額を合理的に計算できない場合 ※⇒ 確定拠出制度に準じた会計処理、ただし年金制度全体の直近の積立状況(年金資産の額、年金財政計算上の数理債務の額と最低責任準備金の額との合計額及びその差引額)及び年金制度全体の掛金等に占める自社の割合並びにこれらに関する補足説明について注記

※「自社の拠出に対応する年金資産の額を合理的に計算することができない場合」とは、複数事業主制度において、事業主ごとに未償却過去勤務債務に係る掛金率や掛金負担割合等の定めがなく、掛金が一律に決められている場合をいう

ただし、特定の事業主に属する従業員に係る給付等が制度全体の中で著しく大きな割合を占めているときの、当該特定の事業主は該当しないものとする

年金資産返還時の取扱い

1.年金資産返還時の取扱い

年金資産が事業主に返還された場合には、返還額を事業主の資産の増加と退職給付に係る資産の減少(又は退職給付に係る負債の増加)として処理

返還前の年金資産に占める返還額の割合が重要な場合には、返還時点における年金資産に係る未認識数理計算上の差異のうち、当該返還額に対応する金額については、返還時に損益として認識

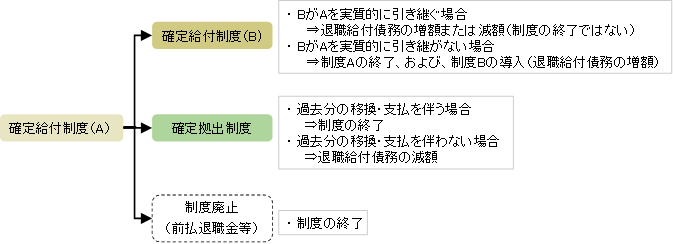

退職給付制度間の移行等

1.退職給付制度間の移行

■確定給付制度間の移行:確定給付制度間の移行や、確定給付制度から確定拠出制度への移行

■確定給付制度の改訂:退職金規程や年金規約等の改訂

支払等を伴う場合(制度の終了)と伴わない場合(退職給付債務の増額又は減額)があり、

会計処理が異なる

2.制度終了の会計処理

●制度の終了

退職給付制度が廃止される場合や、退職給付制度間の移行又は制度の改訂により退職給付債務がその減少分相当額の支払等を伴って減少する場合

「支払等」には、以下のものが該当

① 年金資産からの支給又は分配

② 事業主からの支払又は現金拠出額の確定

③ 確定拠出制度に分類される退職給付制度への資産の移換

●制度終了の会計処理

(1) 制度終了の時点で、終了した部分に係る退職給付債務と、その減少部分相当額の支払等の額との差額を、損益として認識

(2) 未認識債務は、終了部分に対応する金額を合理的な方法(例:退職給付債務の比率で按分)により算定し、損益として認識

(3) 上記(1)及び(2)で認識される損益は、原則として、特別損益に純額で表示

なお、会計上、類似の事象である大量退職にも、制度終了の会計処理が適用される

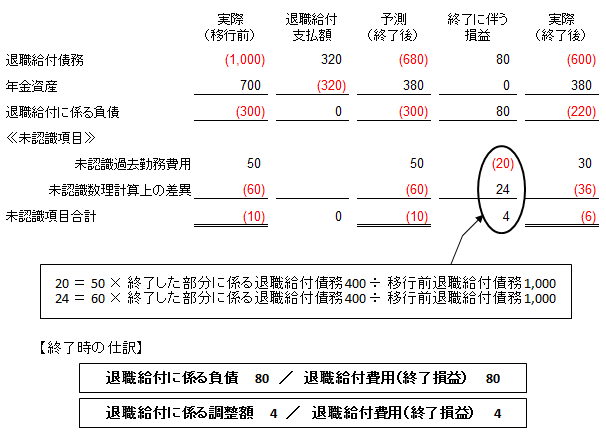

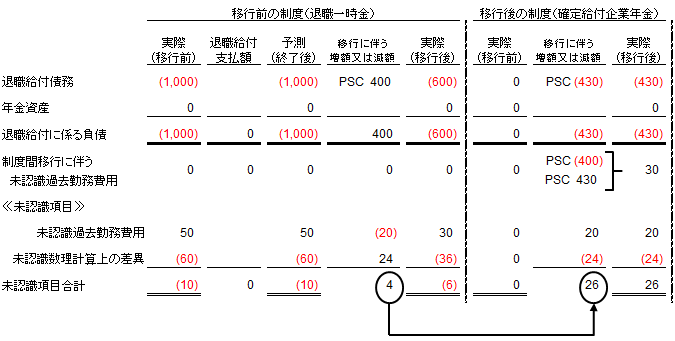

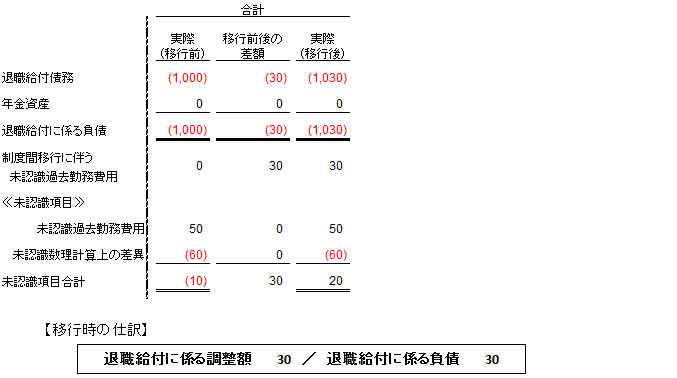

【制度終了の会計処理の例】

3.退職給付債務の増額又は減額の会計処理

●退職給付債務の増額又は減額

退職給付制度間の移行又は制度の改訂による退職給付債務の支払等を伴わない増加又は減少

●退職給付債務の増額又は減額の会計処理

退職給付会計基準上の過去勤務費用に該当

平均残存勤務期間以内の一定の年数で按分した額を毎期費用処理する

【例】支払いを伴わない場合

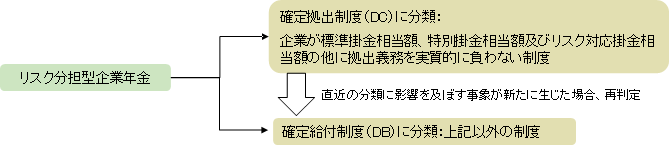

リスク分担型企業年金の会計処理

■リスク分担型企業年金の分類

- 企業の拠出義務が、標準掛金相当額、特別掛金相当額及びリスク対応掛金相当額の拠出に限定され、企業が当該掛金相当額の他に拠出義務を実質的に負っていないものは、確定拠出制度に分類

- 上記以外のリスク分担型企業年金は、確定給付制度に分類

確定拠出制度に分類されるリスク分担型企業年金については、直近の分類に影響を及ぼす事象が新たに生じた場合、会計上の退職給付制度の分類を再判定

確定給付制度に分類される退職給付制度から確定拠出制度に分類されるリスク分担型企業年金に移行する場合、退職給付制度の終了に該当

制度終了の会計処理に加え、移行の時点で規約に定める各期の掛金に特別掛金相当額が含まれる場合、当該特別掛金相当額の総額を未払金等として計上

開示

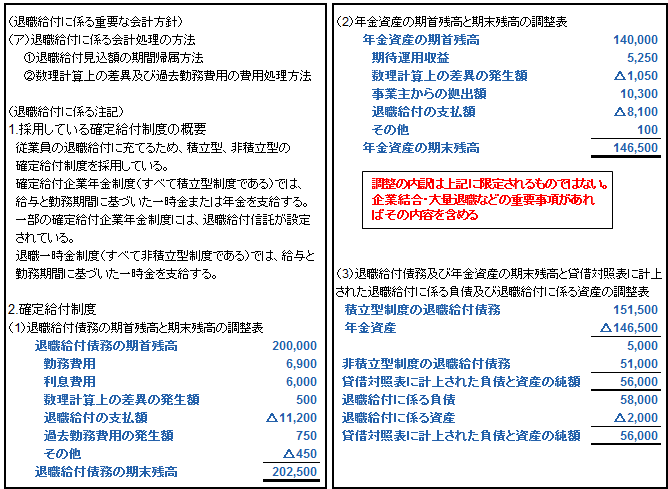

1.確定給付制度の開示 注記事項

確定給付制度に係る次の事項について注記する(2.~11. について、連結財務諸表に注記している場合には、個別財務諸表に記載する必要はない)

1.退職給付の会計処理基準に関する事項

2.企業の採用する確定給付制度の概要

3.退職給付債務の期首残高と期末残高の調整表

4.年金資産の期首残高と期末残高の調整表

5.退職給付債務及び年金資産と貸借対照表に計上された退職給付に係る負債及び資産の調整表

6.退職給付に関連する損益

7.その他の包括利益に計上された数理計算上の差異及び過去勤務費用の内訳

8.貸借対照表のその他の包括利益累計額に計上された未認識数理計算上の差異及び未認識過去勤務費用の内訳

9.年金資産に関する事項(年金資産の主な内訳を含む)

10.数理計算上の計算基礎に関する事項

11.その他の事項

2.確定拠出制度の開示 注記事項

確定拠出制度に係る次の事項について注記する(連結財務諸表に注記している場合には、個別財務諸表に記載する必要はない)

1.企業の採用する確定拠出制度の概要

2.確定拠出制度に係る退職給付費用の額

3.その他の事項

確定拠出制度に分類されるリスク分担型企業年金の場合、次の事項を記載する

1.企業の採用するリスク分担型企業年金の概要

例えば、次の内容を記載する

① 標準掛金相当額の他に、リスク対応掛金相当額があらかじめ規約に定められること

② 毎事業年度におけるリスク分担型企業年金の財政状況に応じて給付額が増減し、年金に関する財政の均衡が図られること

2.リスク分担型企業年金に係る退職給付費用の額

3.翌期以降に拠出することが要求されるリスク対応掛金相当額及び当該リスク対応掛金相当額の拠出に関する残存年数

3.【開示例1】 確定給付制度及び確定拠出制度に係る注記

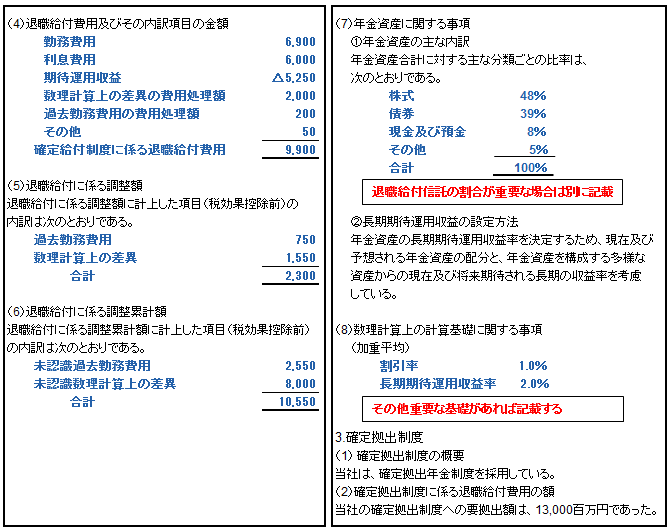

4.【開示例2】 小規模企業等における簡便法を採用している場合の注記

5.【開示例3】 複数事業主制度に係る注記

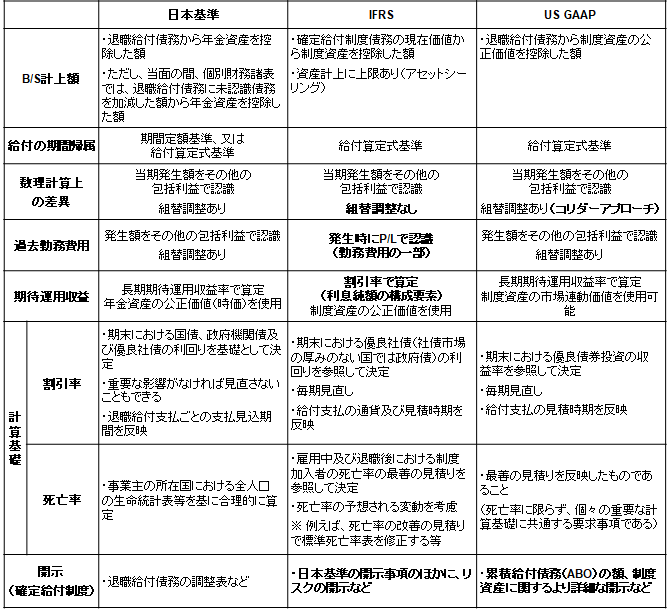

日本基準・国際会計基準・米国会計基準の主な相違点

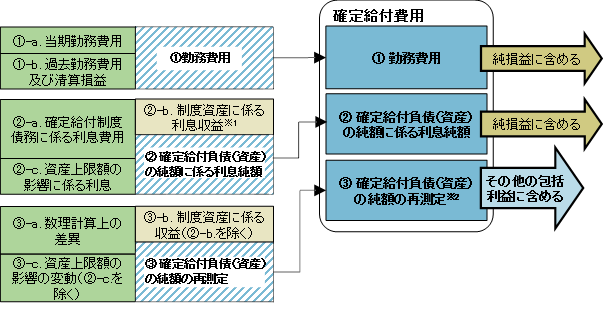

IFRS《国際会計基準》

1.確定給付費用

■確定給付費用の内訳は以下のように認識:

① 勤務費用 ⇒ 純損益で認識

② 確定給付負債(資産)の純額に係る利息純額 ⇒ 純損益で認識

③ 確定給付負債(資産)の純額の再測定 ⇒ その他の包括利益で認識

※1 利息純額は割引率で計算する

※2 その他の包括利益に認識した、確定給付負債(資産)の純額の再測定は、その後の期間において純損益に振り替えてはならない(資本の中で振り替えることはできる)

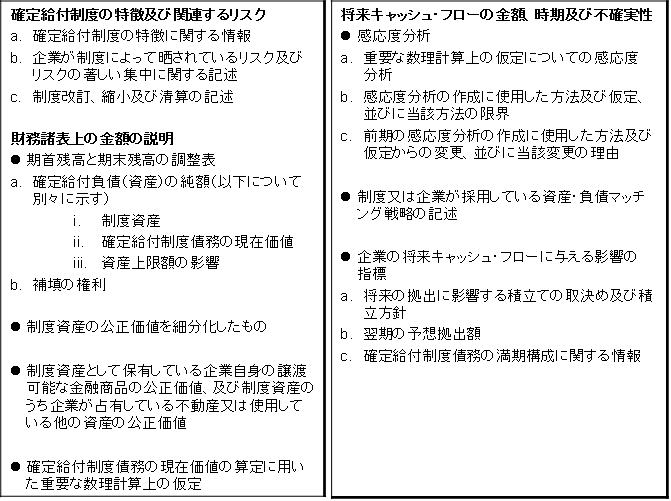

2.確定給付制度に係る開示

企業は次のような情報を開示しなければならない

3.複数事業主制度に係る開示

企業が複数事業主の確定給付制度に加入している場合には、次の事項を開示しなければならない

US GAAP《米国会計基準》

1.数理計算上の差異(Gains and Losses)

■費用処理方法

コリダーアプローチの適用が可:

期首の未認識数理計算上の差異が、退職給付債務と制度資産の市場連動価値のいずれか大きい額の10%を超えない場合は、償却する必要がない

■費用処理額

期首の未認識数理計算上の差異が、退職給付債務と制度資産の市場連動価値のいずれか大きい額の10%を超える場合は、その超過額を平均残存勤務年数で除した額を償却

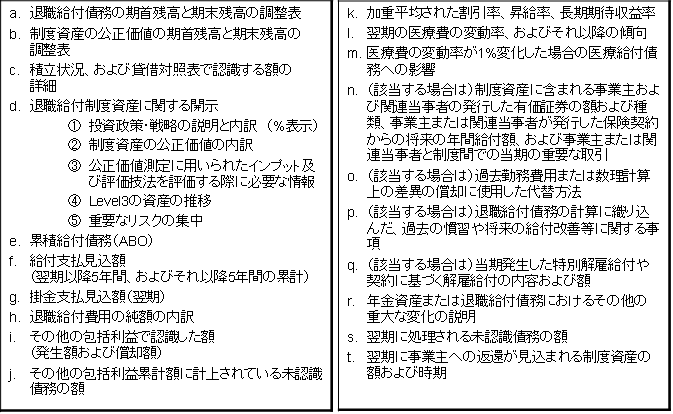

2.確定給付制度に係る開示

下記のすべてを開示しなければならない

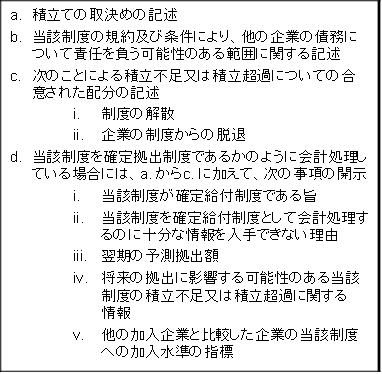

3.複数事業主制度に係る開示

企業が複数事業主の確定給付制度に加入している場合には、次の事項を開示しなければならない